ESG Verwirrung: ESG-Management, ESG-Investments, ESG-Ratings, ESG-Regulation und die ESG-Buchstabensuppe – eine (erste) Einordnung

Von ESG Management über ESG Investments zu ESG Ratings bzw. ESG Regulation und dazu die berüchtigte ESG Buchstabensuppe – da ist die Verwirrung schnell komplett. In diesem Blogpost gehen wir der Frage nach »Was ist ESG?« und betrachten »ESG« aus den Blickwinkeln von Unternehmen, Investoren, Ratings und Compliance.

Was ist ESG?

Auf diese Frage gibt es gleich mehrere Antworten. Aus der Perspektive eines Unternehmens ist ESG ein Managementansatz, der das Ziel hat, die Risiken im Zusammenhang mit »Umwelt«, »Sozialen« und »Governance« Faktoren (oder »ESG« i.S.v. »Environment«, »Social« und »Governance«) zu minimieren und gleichzeitig die sich daraus ergebenden Chancen zu nutzen. Auch für Investoren geht es beim Thema ESG um Risiken und Chancen – sowohl in der Research-Phase als auch bei den daraus entstehenden Finanzprodukten. Stichwort »Research«: Hier ergibt sich eine Verbindung zu ESG-Ratings, die Aufschluss über die Leistungsfähigkeit eines Unternehmens im Zusammenhang mit ESG geben. Compliance und Regulation sind weitere Aspekte, die in viele Bereiche ausstrahlen: Es geht um Vorgaben für Unternehmen, genauso aber auch um Vorgaben für Finanzmarktteilnehmer und Ratingagenturen. Zu guter Letzt gibt es noch die »berüchtigte ESG Buchstabensuppe« mit jeder Menge Akronyme: ESG, CDP, TCFD, GRI, SFDR, ESRS, CSRD, SEC, CVaR, CTVaR und PCVaR – um nur einige zu nennen.

Die Antwort auf die eigentlich einfache Frage »Was ist ESG?« wird also stark davon abhängen, wem diese Frage gestellt und aus welchem Blickwinkel sie beantwortet wird. Uns wird diese Frage oft gestellt. Deshalb dieser Blogpost, in dem wir eine (erste) Einordnung vornehmen, um damit das Konzept »ESG« hoffentlich ein wenig zugänglicher zu machen.

Aus der Perspektive von Unternehmen

Aus dem Blickwinkel von Unternehmen betrachtet ist ESG ein Management-Tool, das dazu beiträgt, in einem sich rasch ändernden Umfeld nachhaltige und langfristige Wertschöpfung zu ermöglichen. Dabei stehen solche Strategien, die zur Risikominimierung oder -vermeidung beitragen, Seite an Seite mit jenen, mit denen die Chancen im ESG-Kontext genutzt werden können.

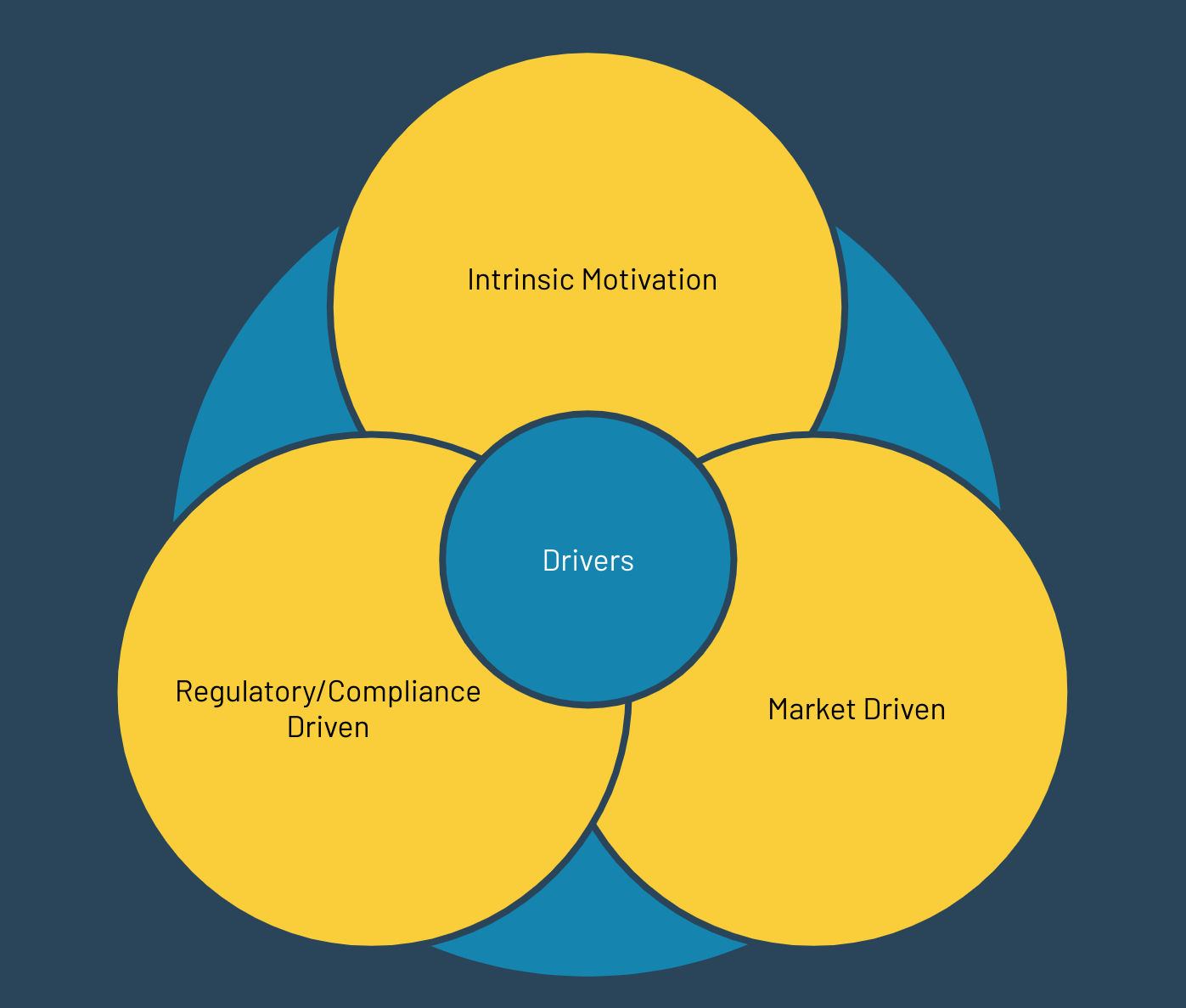

Warum implementieren Unternehmen ESG? Dies kann zum einen aus einer intrinsischen Motivation heraus erfolgen, kann aber genauso von Marktanforderungen oder regulatorischen Aspekten getrieben sein.

Die Entscheidung von Patagonia, einem amerikanischen Hersteller von Outdoor-Bekleidung, zukünftig die »Natur« (»the earth«) als einzigen Stakeholder des Unternehmens zu betrachten, ist ein prominentes Beispiel für »intrinsische Motivation« eines Unternehmens (mehr dazu hier).

Fast alle Unternehmen setzen sich bereits mit ESG-bezogenen Marktanforderungen auseinander. Marktgetrieben bedeutet, Stakeholderanfragen im ESG-Kontext adäquat beantworten zu können – wobei die Bandbreite möglicher Stakeholder groß ist: Investoren, Finanzierungspartner, Finanzmarktteilnehmer, Kunden und weitere interne oder externe Stakeholdergruppen – um nur einige Beispiel zu nennen.

Um gute Antworten geben zu können, müssen Unternehmen handeln, indem sie ihre Nachhaltigkeitsstrategien (weiter-)entwickeln und damit verbundene Ziele setzen. Um die Nachhaltigkeitsziele zu erreichen, können Initiativen und Projekte implementiert werden. ESG hat im Kontext von Unternehmen viel mit Kommunikation zu tun und ein wichtiger Teil davon ist eine transparente Nachhaltigkeitsberichterstattung oder Stakeholderkommunikation, die dazu beiträgt, dass diese gut informierte Entscheidungen treffen können.

Im Zusammenhang mit ESG kann marktgetrieben aber auch die Vorwegnahme von regulatorischen Anforderungen bedeuten. Unternehmen, die nicht zur Offenlegung von Nachhaltigkeitsinformationen verpflichtet sind, müssen unter Umständen trotzdem über ihre Nachhaltigkeitsperformance berichten. Anfragen mit ESG-Bezug entlang von Lieferketten sind keine Seltenheit.

Beispielsweise wenn ein Unternehmen Teil einer Lieferkette ist, die dekarbonisiert werden soll oder ein Kunde seine Treibhausgasemissionen bilanziert und deshalb Abfragen zu Scope 3-Emissionen startet. Genauso können aber auch Abfragen zu sozialen Standards entlang von Lieferketten ein Bestandteil sein.

Schließlich müssen sich Unternehmen noch mit regulatorischen und damit verpflichtenden Compliance-Anforderungen befassen. Die CSRD und die EU Taxonomie sind Beispiele für den europäischen Raum. Aber auch in den Vereinigten Staaten, Singapur und vielen anderen Ländern bzw. Regionen sind entsprechende Regelungen bereits in Kraft getreten oder stehen kurz vor der Einführung.

All dies vorausgeschickt, stellt sich neben der Frage »Was ist ESG?« auch die Frage »Warum ESG?«. Die Integration von ESG in das »Betriebssystem« eines Unternehmens bringt verschiedene Vorteile mit sich. Diese reichen von einer gesteigerten Mitarbeitermotivation über die Fähigkeit, junge Talente zu gewinnen und an das Unternehmen zu binden bis zu Kostenreduktionen (mehr zur Relevanz von ESG für Unternehmen gibt es hier). Auch die sich wandelnden Präferenzen und Erwartungen von Kunden und Investoren spielen dabei eine Rolle, was wiederum Auswirkungen auf die finanzielle Performance und die Unternehmensfinanzierung haben kann.

Aus der Perspektive von ESG Investments

Was sind ESG Investments oder wie »grün« ist ein Investment? Das ist zum einen abhängig von der Investment-Thesis, die hinter einem »grünen Finanzprodukt« steht und zum anderen von regulatorischen Anforderungen. Bei der Zusammenstellung ESG Investments werden in einem Research-Prozess verschiedene Investitionsmöglichkeiten gegen einen Benchmark bewertet. Die Investments, die ausgewählt werden, können dann in einem »grünen Finanzprodukt« wie ESG-Fonds vermarktet werden.

Wie bereits oben ausgeführt, geht es bei ESG um Risiken und Chancen – und es geht um Daten. Fondsmanager beziehen ESG-Daten in ihre Investitionsentscheidungen ein, um zu einem vollständigeren Bild zu gelangen als dies auf der alleinigen Grundlage von Finanzkennzahlen möglich ist. Eine Frage kann dabei sein, was für ein Unternehmen »wesentlich« ist und welche Chancen und Risiken sich daraus ergeben. Eine andere Herangehensweise ist das gezielte Ausklammern von verschiedenen Branchen, die als nicht ESG-konform eingeschätzt werden.

Dies spiegelt sich im Zusammenspiel aus »Corporate Sustainability Reporting Directive« (CSRD), »Sustainable Finance Disclosure Regulation« (SFDR) und EU Taxonomie wider, deren Zusammenwirken in der obigen Abbildung dargestellt ist. Die Nachhaltigkeitsberichterstattung von Unternehmen wird dabei von Finanzmarktteilnehmern und Finanzberatern zusammen mit Informationen zur EU Taxonomie genutzt, um entsprechende Finanzprodukte zu entwickeln (Art. 8 oder Art. 9 der SFDR).

Voraussichtlich werden in den Entscheidungsfindungsprozess nicht nur Unternehmensdaten und die EU Taxonomie einbezogen, sondern auch ESG Ratings (mehr dazu unten) und Themen, für die Stakeholder besonders sensibel sind, wie Fragen zum Klimawandel und sozialen Themen.

»Grüne Finanzprodukte« sind gefragt und an ESG-Kriterien ausgerichtete »Assets under Management« zeigen ein starkes Wachstum.

Wie »grün« sind »grüne Investments«? Hier ist die SFDR mit der Einordnung in verschiedene Kategorien (hell- oder dunkelgrüne Produkte nach Art. 8 oder Art. 9 SFDR) sicherlich eine Hilfe.

Sie haben Fragen zum Thema ESG?

Vereinbaren Sie einen Termin für eine kostenfreie und unverbindliche Einstiegsberatung mit unseren Nachhaltigkeitsexperten, in dem wir Ihre Fragen diskutieren und erste Antworten geben können.

Aus der Perspektive von ESG-Ratings

ESG Ratings sind das Fundament für nachhaltige Investments. Investoren und andere Stakeholder nutzen ESG Ratings, um eine Einschätzung zur Nachhaltigkeitsperformance von Unternehmen zu erhalten. ESG Ratings gibt es bereits seit den 90er-Jahren, als KLD Research & Analytics erste Daten zu »Umwelt« und »Soziales« ausgewählter Unternehmen veröffentlichte. Mit zunehmendem Interesse in nachhaltige Investments stieg auch die Zahl der Anbieter von ESG Ratings auf heute über 600. Dank SustainAbility gibt es mittlerweile die Initiative »Rate the Raters« – damit Rating in beide Richtungen funktioniert.

Welche Informationen und Fakten in ein ESG-Rating einbezogen werden, hängt vom jeweiligen Anbieter der ESG Ratings ab. Eine typische Grundlage für ESG Ratings sind Daten (meist werden mehr als 1.000 Datenpunkte in die Ermittlung eines Ratings einbezogen), die Antworten von Unternehmen auf Fragebögen, Wesentlichkeit-Assessments und die (nicht-finanzielle) Berichterstattung von Unternehmen. Häufig wird aber auch die Berichterstattung in den Medien, etwa zu ESG-Kontroversen, in die Beurteilung aufgenommen.

Auffallend ist, dass ESG-Ratings verschiedener Ratingagenturen weniger stark korrelieren als dies bei Kreditratings der Fall ist, bei denen die Ergebnisse sehr stark korrelieren.

Auch das Format, in dem die Rating-Ergebnisse präsentiert werden, unterscheidet sich von Anbieter zu Anbieter. S&PP und Refinitiv veröffentlichen ESG Scores, MSCI hingegen ein branchenspezifisches ESG Rating auf einer Skala von AAA bis CCC. Im Gegensatz dazu hat Sustainalytics eine ganz andere Methode in Form eines ESG Risk Ratings entwickelt.

Das macht den direkten Vergleich der ESG-Ratings schwierig: Sustainalytics gibt einen numerischen Wert für seine ESG-Ratings an. MSCI, ein relatives und branchenspezifisches Rating. Bei S&P darf man einen absoluten, numerischen Wert erwarten. Eine Divergenz der ESG Ratings, auch innerhalb der Gruppe der Top-Rating-Unternehmen, kann in jedem Fall beobachtet werden. Zurückgeführt werden kann dies auf die unterschiedlichen methodischen Herangehensweisen und die unterschiedliche Gewichtung einzelner ESG-Faktoren. Auch deshalb machen regulatorische Bestrebungen mit dem Ziel, mehr Transparenz und Vergleichbarkeit zu schaffen und damit die Qualität der Ratings insgesamt zu erhöhen, Sinn.

Aus der regulatorischen Perspektive

Wir haben bereits in verschiedenen Blogposts darauf hingewiesen, wie wichtig unserer Einschätzung nach einheitliche und globale Standards sind. Was für Rechnungslegungsstandards gilt, sollte deshalb auch für Themen mit ESG-Bezug wie das Nachhaltigkeitsreporting, die dafür verwendeten Standards und Ratings gelten. Um dies hier zu präzisieren: Wichtig ist die Interoperabilität und damit die Vergleichbarkeit, die dafür sorgt, dass Stakeholder gut informierte Entscheidungen treffen können.

Nicht nur bei Ratings und Reporting-Frameworks, auch bei Compliance-Anforderungen bestehen global betrachtet wahrnehmbare Unterschiede. Über die verschiedenen Anforderungen der SEC in den Vereinigten Staaten und dem europäischen Ansatz mit CSRD, SFDR und EU Taxonomie hatten wir bereits berichtet (vgl. unten).

Aber es gibt noch mehr: Singapur hat bereits neue Regeln und Vorschriften im Zusammenhang mit ESG erlassen und Japan plant dies ebenfalls.

Die europäischen Regelungen aus CSRD, ESRS, SFDR und EU Taxonomie zeigen, wie Verordnungen eng miteinander verbundene Systeme (Unternehmen auf der einen Seite, Finanzmarktteilnehmer auf der anderen Seite) beeinflussen und damit den Weg in eine nachhaltigere Zukunft ebnen.

Noch immer verwirrt?

Wir sind uns bewusst, dass wir mit diesem Blogpost nur einen ersten Überblick über das Thema ESG vermitteln können. Deshalb haben wir hier weitere Blogposts zusammengestellt, in denen ausführlich auf einzelne Themen eingegangen wird.

Aus dem Blickwinkel von Unternehmen:

Aus dem Blickwinkel von Investoren und ESG-Ratings

Regulatorische Aspekte:

- Sustainable Finance Disclosure Regulation der Europäischen Union

- SFDR und Principal Adverse Impacts (PAI)

- Was ist die EU Taxonomie Verordnung?

- EU Taxonomie – Taxonomie KPIs

Wie wir Sie unterstützen können

NordESG hat sich auf die Beratung zu Nachhaltigkeit, ESG und CSR spezialisiert. Ihre Fragen zu ESG und Nachhaltigkeit besprechen wir gerne in einem kostenfreien und unverbindlichen Discovery Call mit Ihnen, den Sie hier direkt buchen können.

Über NordESG

NordESG hat sich auf die Beratung zu ESG und Nachhaltigkeit in Deutschland, Europa und Nordamerika spezialisiert. Wir unterstützen Unternehmen dabei, ihre ESG- und Nachhaltigkeitsstrategien zu entwickeln und zu implementieren.

Unternehmen unterstützen wir nicht nur dabei ihren Offenlegungspflichten wie der CSRD nachzukommen, sondern auch dabei ihre Nachhaltigkeitsstrategie proaktiv gegenüber ihren Stakeholdern wie Investoren, Geschäftspartnern, Kunden oder lokalen Gemeinschaften zu kommunizieren.

Discovery Call

Erfahren Sie mehr über unsere Beratung in einem kostenfreien & unverbindlichen Discovery Call.

E-Mail Kontakt

Sie haben Fragen oder eine Anregung zu unserem Beitrag? Dann schreiben Sie uns.

Disclaimer

Unser Internetauftritt und unsere Blogposts enthalten nur allgemeine Informationen. Weder NordESG noch die mit NordESG verbundenen Unternehmen erteilen durch diesen Internetauftritt oder durch diese Blogposts Buchhaltungs-, Geschäfts-, Finanz-, Investitions-, Rechts-, Steuer- oder andere professionelle Beratungs- oder Dienstleistungen.

Die in unserem Internetauftritt und in unseren Blogposts beschriebenen Sachverhalte können sich jederzeit ändern. Deshalb können wir nicht garantieren, dass alle Informationen in unserem Internetauftritt und in unseren Blogposts zu jedem Zeitpunkt auf dem aktuellen Stand, vollständig oder abschließend sind.

Die in unserem Internetauftritt und in unseren Blogposts veröffentlichten Informationen sind kein Ersatz für eine professionelle Beratung. Sie sollten nicht als Grundlage für Entscheidungen oder Maßnahmen dienen, die sich auf die Finanzen oder die Geschäftstätigkeit auswirken können.

Bevor Sie Entscheidungen treffen oder Maßnahmen ergreifen, die sich auf Ihre Finanzen oder die Ihres Unternehmens auswirken könnten, sollten Sie einen professionellen Berater konsultieren.

Weder NordESG noch die mit NordESG verbundenen Unternehmen haften für Verluste, die einer Person oder einem Unternehmen entstehen, die sich auf diese Veröffentlichung bezieht.